1492.08亿!马化腾最新表态

▼

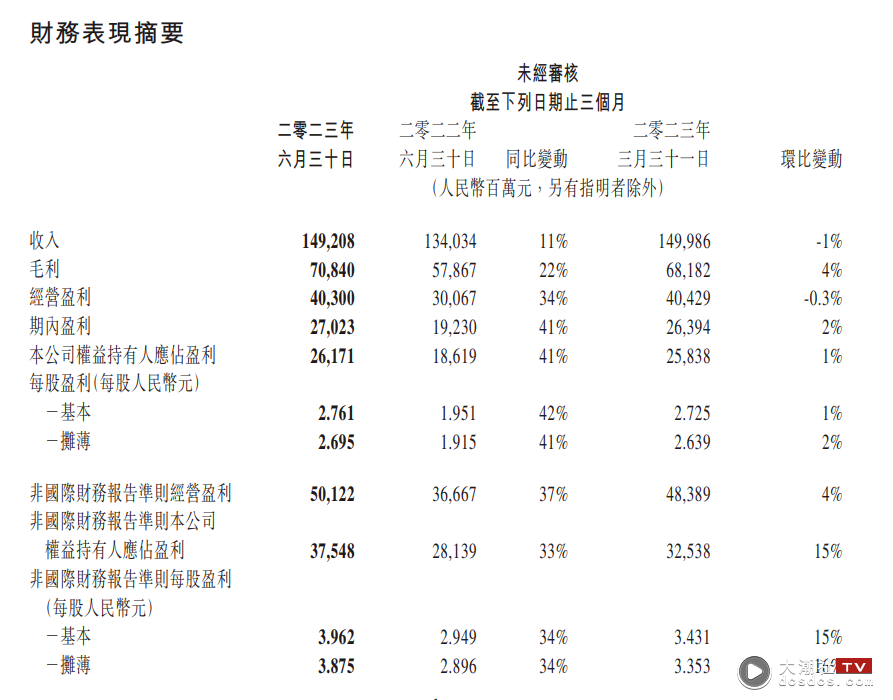

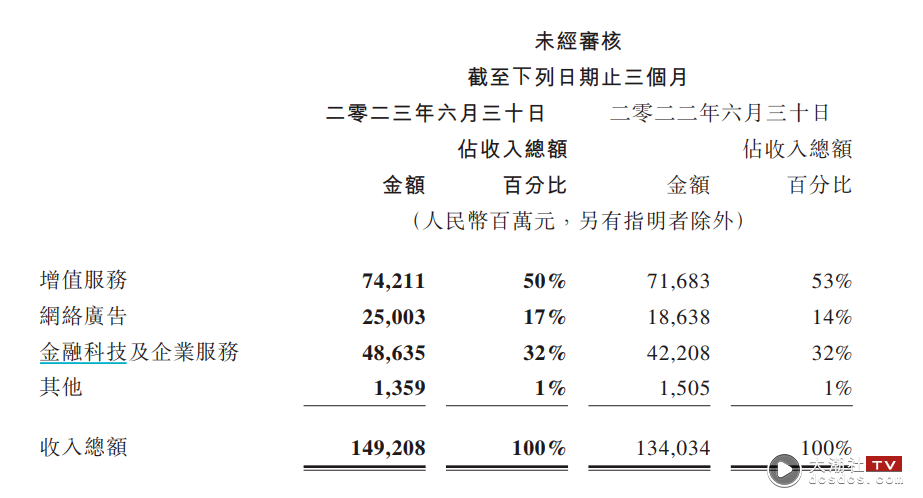

8月16日,腾讯发布2023年第二季度财报,公司该季度实现营收1492.08亿元,同比增长11%,净利润(Non-IFRS)375.48亿元,同比增长33%。这是腾讯营收连续第二个季度保持增长,也是净利润增速连续四个季度超过营收。

今年7月,《中共中央 国务院关于促进民营经济发展壮大的意见》(以下简称《意见》)发布,坚定了包括平台经济在内的民营经济的发展信心。腾讯董事会主席、首席执行官马化腾表示,“《意见》对互联网行业提出全面战略要求,为平台经济指明发展方向,增添了我们持续开拓的决心和动力。”

财报显示,腾讯第二季度继续夯实“连接器”“工具箱”“小助手”的角色定位,行稳致远。

2023年腾讯二季度营收为1492亿元,同比增长11%,净利润261.7亿元,同比增长41%;非国际财务报告准则下的净利润为375.48亿元,同比增长33%。

这个数据貌似不及市场预期。市场预估的营收是1519.5亿元人民币,净利润预估的是323.4亿元人民币;不过非国际财务报告准则下净利润则好于预估的362.6亿元人民币。

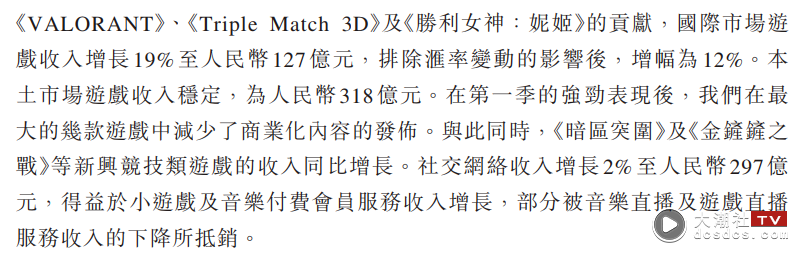

游戏业务收入445亿元,其中国际市场收入达127亿元,同比增长19%,相当于本土游戏市场收入的40%。财报显示,二季度手游和端游的月活跃账户数和日活跃账户数均实现同比增长,而且腾讯游戏近两年发布的三款新游戏在第二季度中国手游时长排名前列。

腾讯还特别提到小程序游戏,作为中国领先的休闲游戏平台的小游戏贡献显著,并产生了高毛利率和具有平台经济效应的分发和广告收入。

腾讯称,本土市场游戏收入在第二季同比持平,但我们认为这是一个暂时的现象,预计我们的本土市场游戏收入将在二零二三年第三季恢复同比增长。

此外,腾讯还称,在手机游戏上,疫情后玩家活跃度下降的迹象已经逐渐消退,尤其体现在《PUBG MOBILE》;

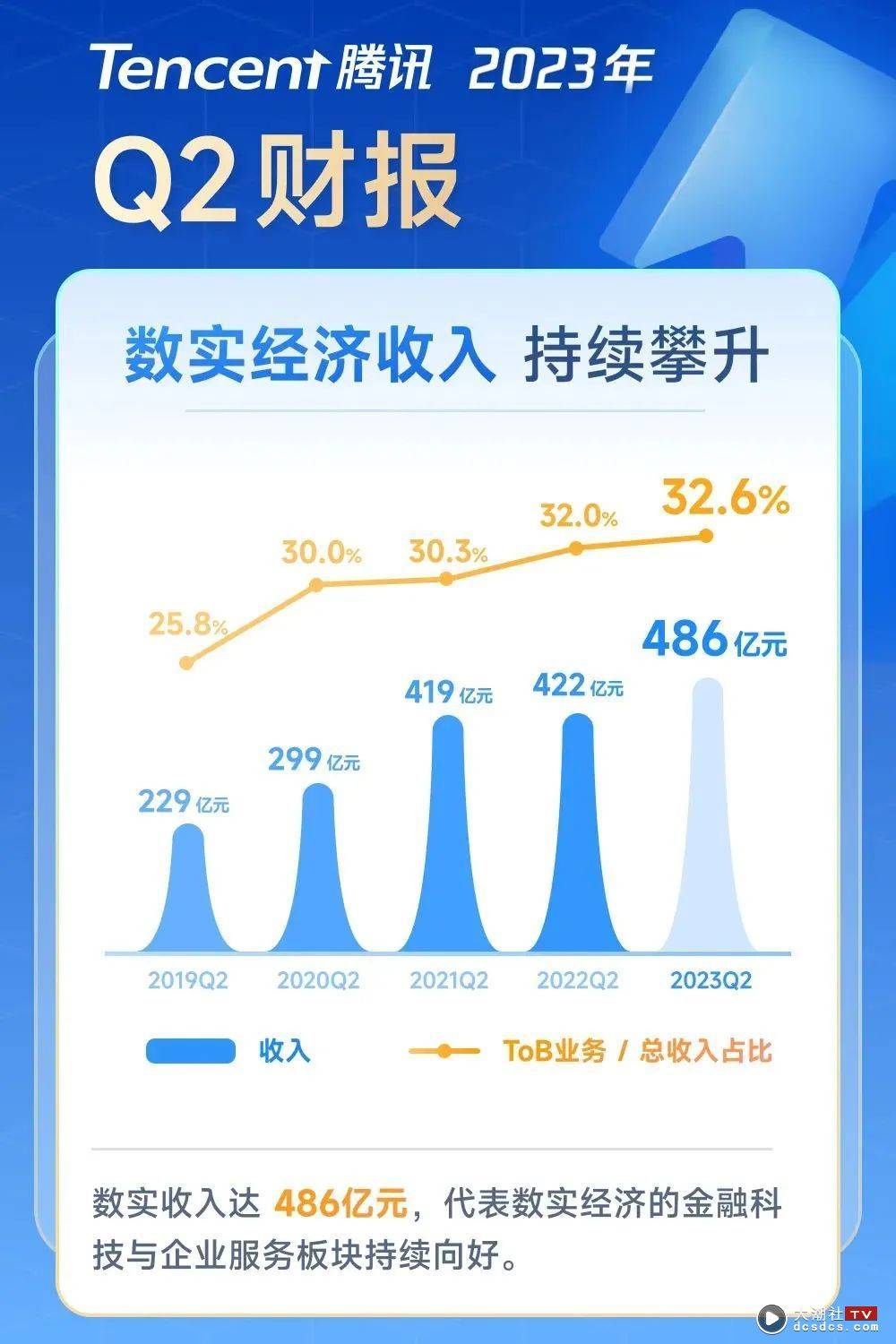

“金融科技及企业服务”业务收入486亿元,占总营收的32%。腾讯称,得益于线下线上商业支付活动的增加。企业服务收入有所改善,实现低双位数同比增长,得益于视频号直播带货交易产生的收入以及云服务的轻微增长。

腾讯在游戏业务上的温和表现被其广告部门收入的大幅增长所抵消,同比增长34%至250亿元人民币。这一数字超出了普遍预期。

腾讯称,增速超过了整体行业水平,这归功于驱动广告平台的机器学习系统的升级,以及广告主对视频号广告的强烈需求。除了汽车交通行业外,所有重点广告主行业在我们平台上的广告支出都实现了同比双位数的增长。

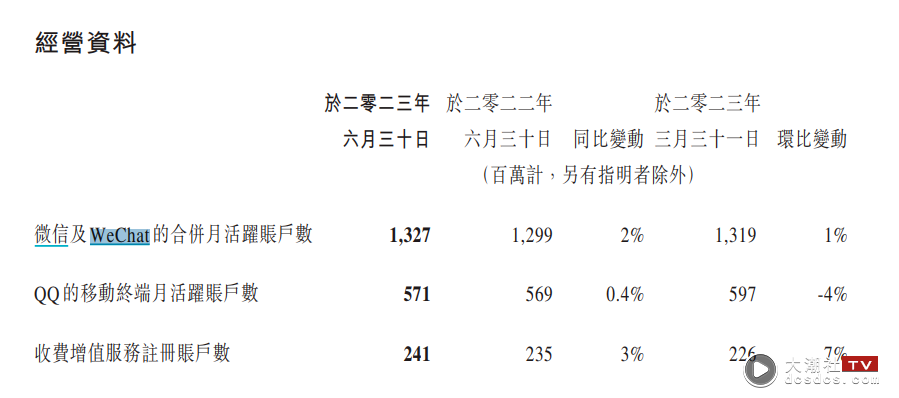

微信及WeChat合并月活账户数13.27亿,同比增长2%。腾讯表示,微信用户参与度健康增长,主要得益于视频号、小程序和朋友圈用户使用时长的增长。视频号总用户使用时长同比近翻倍。小程序的月活跃账户数超过11亿,小游戏贡献显著,并产生了高毛利率和具有平台经济效应的分发和广告收入。

腾讯董事会主席兼首席执行官马化腾表示,公司保持稳健的收入增长,并向更高利润率的优质收入来源倾斜,结合严谨的成本纪律,促使利润增速超过了收入增速。他还指出,公司广告业务实现了显著的快速增长,得益于在广告平台上应用了机器学习能力以及视频号的商业化。未来,腾讯将继续推动创新,包括通过生成式人工智能,打磨自研的专有基础模型。

【建投海外】腾讯控股2Q23财报点评:广告业务收入超预期,利润超预期

一、业绩概览

营收:2Q23营收1492亿元(yoy+11% vs BBG cons 13%)。1)VAS业务2Q23收入742亿元(yoy+4% vs BBG cons 8%),其中社交网络收入297亿元(yoy+2% vs BBG cons 5%),网络游戏收入445亿元(yoy+5% vs BBG cons 9%)。海外游戏收入127亿元(yoy+19% vs BBG cons 24%);2)广告业务收入250亿元(yoy+34% vs BBG cons 24%);3)FT&BS收入486亿元(yoy+15% vs BBG cons 20%)。

利润:毛利708亿,GPM 47.5%(vs BBG cons 44.9%);Non-IFRS净利润375亿元,yoy+34%(vs BBG cons 29%),Non-IFRS NPM 25.2%(vs BBG cons 23.9%)。

二、业务简评

1)游戏业务:2Q23国内上线重点游戏《无畏契约(Valorant)》、《命运方舟》,但受商业化节奏原因,2Q23收入同比持平,公司预计3Q23国内游戏收入恢复正增长。海外游戏方面,《VALORANT》继续驱动增长,《PUBG MOBILE》玩家活跃度止跌,《胜利女神:Nikki》持续贡献收入增量。

2)广告业务:2Q23广告收入增速高于大盘,主要由于算法优化以及广告主需求回暖、视频号等增量。重点行业中除交通汽车外,均实现同比双位数的增长。

3)FT&BS业务:2Q23商业支付收入随着消费复苏增长,同时理财AUM持续提升,本季度完成与监管的自查整改,后续有望在支持性监管框架下推进业务发展。云业务走出基数效应,同时MaaS模型库、解决方案有望驱动后续业务发展。

来源:中国基金报、上海证券报

▼

免责声明 本站部分内容《图·文》来源于互联网及用户投稿,仅供参考,不代表本站立场!

若有侵权或其他,请联系我们微信号:863274087,我们会第一时间配合删除。